Ventech China 视角与洞见 | 脱出的千亿市场,谁是中国版Hims?

1. 当代2.5亿年轻人的群体特征:脱发比脱单容易

脱发已经成了90后自嘲的一个群体性话题,几乎成为唯一一个80,90和00后之间没有代沟的一个沟通话题。另外还有调侃称中国脱发人群的规模和单身人群的共同点在于总体数量差不多(分别是2.5亿和2.4亿),不同点是这2.4亿人脱单难,但2.5人脱发倒是极容易。

根据国内两家头部植发机构的数据,目前植发机构的消费人群大部分都是90后为主,其中男性约占70%,女性占30%,据介绍,除少量特殊原因引起的脱发病例外,熬夜、压力、饮食习惯、频繁美发是目前90后人群脱发的主要原因。其中,作为最为常见的脱发类型,诱发脂溢性脱发(又称雄脱)主要的原因大致为遗传和精神神经因素,除激素原因导致的产后脱发以及遗传原因外,导致近年来脱发人群年轻化的主要以精神神经原因为主,也就是压力型脱发。而一些脑力劳动强度很大的工作,如互联网从业者和企业高管等也是脱发的高发人群。

随着Hims在美国的火爆,国内不少创业团队也陆续进入了男性防脱的领域。而国内围绕个人头部护理形成的市场规模在未来的5年内可达到千亿规模。

2. 头皮护理场景分家庭场景,和机构场景:

§ 家庭场景:防脱洗发水/精华,发际线填充纤维粉/笔,口服药物,喷剂,生发仪器,假发等,举例:

海外:Hims/Hers(2017)、Rogaine(1988,后被强生收购)、Thirty Madison/Keeps(2015)、Nutrafol(2016)、欧倍青(1930)、Hairmax(2000)等。

国内:霸王(1989)、章光101(1987)、Menxlab(2019)、Heybro(2019)等。

§ 机构场景:

海外:植发机构Bosley(1974年)

国内:养发、植发机构如丝域(2003)、黑奥秘(2006)、碧莲盛(2005)、雍禾(1999)、科发源/大麦(1997)以及其他公立和民营非连锁机构。

3.国内市场分析:

3.国内市场分析:

§ 头皮洗护产品的国内市场规模总体在15亿左右,根据天猫销量排名的洗护品牌包括霸王,吕、美体小铺、章光101、柳屋、卓蓝雅、海飞丝、滋源、卡诗、资生堂等。由于用户越来越偏年轻化,传统的营销渠道和产品在新的用户群体里触达和转化率越来越低。而脱发最直接的解决方案是及时干预治疗,洗发水之类的产品无法解决脱发问题,对护发养发的作用主要体现在头皮环境清洁和润滑发质。有实际功效的药物产品的市场渗透率依然有很大的增长空间。与此同时,头部理疗方向的的空间也很大,目前头部的养发机构如丝域,全国超过2500家直营和加盟门店,整体服务流程更类似于美容院和SPA机构,而毛利大都来自其自研的头部洗护和护理产品,此外丝域也在尝试类似头皮水光针的药物疗法(中胚层疗法)。此外,部分植发机构的服务内容也从单一植发业务开始往头皮养护方向进行延伸。

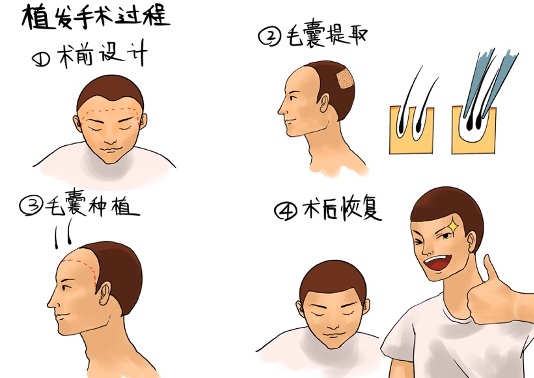

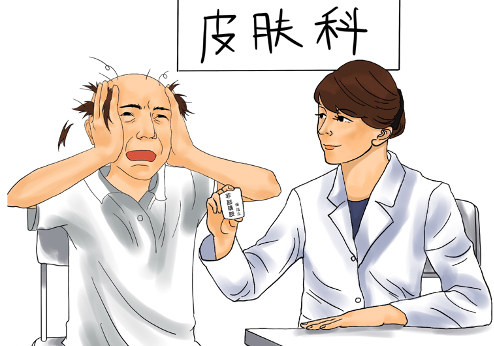

在中华医学会皮肤性病学会分会毛发学组发布的《中国雄激素性秃发诊疗指南》中,轻中度脱发被推荐应先用药物治疗,植发只被指适用于中重度脱发,适合在药物治疗1年后没有改善及重度脱发的人群中使用。由于植发手术成功的前提是需要患者本身有足够多健康的毛囊可供移植,而只有在脱发得到控制后才能确保手术的成功率(目前植发机构的总体毛囊成活率大概在85%左右),因此及时的药物干预非常重要。至今为止获FDA批准的治脱发药只有两个:米诺地尔和非那雄胺,两者的 作用分别是改善头部血液循环和降低体内雄激素的浓度(有一定副作用)。

国内有11个米诺地尔药品批文,包括原料药和制剂的生产企业(喷雾剂、酊剂、搽剂、凝胶剂):山东京卫、厦门美商、浙江万晟、四川美大、山西振东安特、山东福瑞达、常州四药、天津药物研究院等。

目前全国有62个非那雄胺药品批文(原料药19个批文),生产企业包括:湖南玉新、鲁南贝特、重庆万利康、湖南千金、湖南九典、湖北人福、浙江新赛科、成都倍特、广东逸舒、常州亚邦、天方药业、南京白敬宇、南京圣和、北京东方协和、兴安药业、亚宝药业、浙江仙琚等。制剂43个批文,剂型有片剂、胶囊、分散片等。进口药批文6个,持有企业为:Merck Sharp & Dohme Limited以及MSD PHARMA (SINGAPORE)PTE.LTD.。

有意思的是,非那雄胺虽然在中美两地都被纳入了医保目录,但由于非那雄胺本身有不同的产品规格,例如5mg主要用于治疗前列腺疾病(浦列安),而1mg的非那雄胺(保法止)比5mg的市场定价要高7-8倍甚至更高。在美国,Hims已经建立起了相对成熟的处方药物在线订阅渠道,且用户只需在医保外负担一部分的费用。而国内目前各大渠道内的非那雄胺产品都是5mg的产品规格,主要用于治疗前列腺疾病。由于非那雄胺属于处方药,一般的媒体渠道的投放受到政策限制,目前销售渠道目前也以公立医院,药房,专科医院为主。

除去品牌差异和早期的药物专利成本外,目前针对脱发人群营销成本相对于前列腺疾病患者要高,而市场还没有针对脱发人群建立起成熟的产品和解决方案的营销渠道也是治疗脱发用非那雄胺药物价格高的原因之一。依托于政策因素,非那雄胺未来在渠道渗透率上可能还有很大的空间。

中国的植发门诊和机构目前以民营机构为主力,目前为止头部的民营连锁植发机构如碧莲盛,雍禾和科发源(后更名为大麦)的去年的收入规模总体在3-10亿间。植发手术的特点是客单高,对外貌的改变最为直接。但由于成功率高度依赖医生操作经验和水平,以及患者自身毛囊情况,加上手术时间一般在3-5个小时/台(根据移植毛囊数量),总体产能比较受限,一个医生平均一天最多只能做5台手手术,植发手术的单位经济效益并不高于相比同等客单的整形微调等美容手术用户基本无复购的特点决定了行业整体以营销驱动为主进行持续获客,目前几大头部植发机构的营销费用基本都在收入的30%到35%左右。

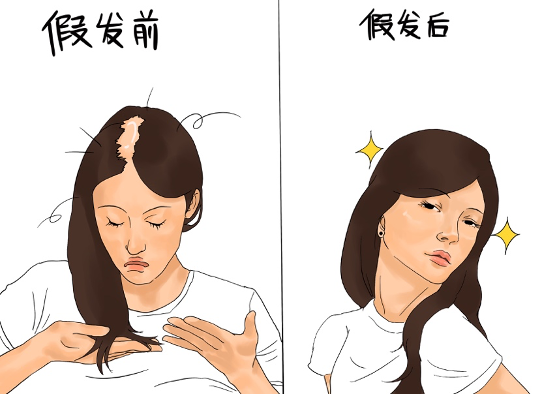

参照市场分类已趋于稳定的日本防脱市场,植发仅占市场份额的5%,洗护和药品则达到了60%至70%。对于已完成了植发手术的消费者来说,植发只是改变了头发生长的部位,毛发移植并不能阻止其原有的头发继续脱落,而经常熬夜、饮食不规律等不良生活习惯,仍然可能导致脱发。植发手术后续的保养,生活习惯调整,药物配合是个长期的工作。当然,对于很多患者来说,假发也是个低成本的解决方案。

§ 中国版Hims面临的挑战?

中美两地流量环境不同,中国电商品牌高度依赖几大综合电商平台进行流量获取和转化,美国用户对线上订阅制的接受度也明显高于中国用户。在线上药品销售渠道上,目前国内针对非处方药物的销售渠道和产品相对比较丰富,阿里、京东两大电商平台上,蔓迪米诺地尔酊的月销量均在2万以上。而非那雄胺药物的销售依然受到处方药销售渠道的政策限制。相比之下hims的崛起除了成功的营销策略和人群产品定位,和美国的线上处方药制度和渠道的开放有很大关系。

美国电子处方从 2007 年开始实施,直到 2019 年使用率接近80% 。 2013 年前后开始出现各类新型网售处方药的公司。Hims除了在销售渠道上借助市场政策和渠道优势外,在处方药订单的供应链上主要选择和俗称美国医药行业的阿里云的B2B医药配送平台TruePills合作,消费者在Hims平台上完成初步信息提交后,会有医生在线在线进行诊断并开具相应的处方。Hims平台会根据处方信息向 Truepill发送订单,Truepill的订单中心会进行电子审查,然后进行药品配置并贴上Hims的专属品牌标签,然后快递给消费者。

总体来说,除了可以借鉴Hims针对消费者提供的包括药品、洗护、营养补充剂、甚至护肤的一站式解决方案,中国的头部防脱产品品牌的成功,除了需要考虑产品定位外,政策,渠道和供应链也是核心的考虑要素。

抗脱发药物总体只能降低继续脱发的可能性,而不能解决已经存在的问题。关于植发技术未来有没有可能成为一个终极解决方案?有海外的研究机构表示正在探索通过体外培养人体干细胞,试图通过人工干预诱导发育成完整的皮肤,理想情况下可以形成表皮和真皮层,并且发育毛囊并长出毛发。只是目前看来这项研发的周期看起来离临床应用还很漫长,而中国的脱发市场整体还会保持快速增长,原因还在于这届的年轻人,一边养生抗脱一边熬夜已经是一个很难改变的生活习惯了。